マーケット見通とポイント

ニューヨーク株式市場の時価総額上位5銘柄はアップル、マイクロソフト、アルファベット、アマゾン・ドット・コム、エヌビディアで、時価総額の合計は約8兆7,000億ドル(5月19日時点)。これはS&P500指数の時価総額のほぼ25%を占め、代表的な小型株指数のラッセル2000の2兆7,000億ドルの約3.2倍となっている。ちなみに1ドル=140円換算で約1,218兆円だ。わずか5銘柄で東証プライム市場の時価総額(5月末761兆円)の約1.6倍もあり、米国の超大型株のスケールの大きさがわかる。

米国の有力な投資情報誌バロンズによると、①上位5銘柄の時価総額合計がラッセル2000に対する比率は2000年のドットコム・バブル時よりも大きくなっている、②これら上位5銘柄の23年のリターン(直近まで)は平均+50%。これはS&P500指数のリターンの+8%(時価総額増加)の約80%を占めている、③S&P500指数採用銘柄を年初からの上昇率で順に並べた場合、中央値に値する銘柄の上昇率は2%未満である、④時価総額上位5銘柄の24年の予想利益に対する株価収益率は平均で31倍とS&P500指数の17.4倍と比べて割高、と紹介している。つまり、ニューヨーク株式市場はごく一部の銘柄が極端な上昇率となっており、市場全体では歪でバランスの悪い「お粗末な上昇相場に見える」と評価している。

日経平均の年初来騰落率は+18.4%、TOPIXも+12.6%(5月末時点)と、ナスダック総合指数の同+23.6%よりは劣るが、ニューヨークダウ30種平均(同▲0.7%)と比較すれば堅調だ。日経平均の指数寄与度の高い銘柄には東京エレク、アドバンテ、信越化など値の高い半導体関連銘柄があり、一定程度ナスダックに連動している面は否定できない。一方、TOPIXはトヨタの時価総額30兆円を筆頭に上位5銘柄の占める割合は全体の11%だ(4月末時点)。TOPIXは大型株の上昇が寄与しているが、上昇銘柄も広範囲だといえる。主要銘柄で構成するTOPIX500のうち3月末で株価純資産倍率(PBR)が1倍に届かない銘柄は43.2%と米S&P500の同11.7%、STOXX600の同23.3%と比べて非常に多い。割安銘柄の水準訂正は始まったばかりだ。値上がりが少数銘柄に集中する株式市場と、割安な銘柄が少しずつ上昇していく市場ではどちらに安定性があるかは言うもでもない。

「経済安全保障」の観点から日本が見直され、投資資金も流入。

日本株上昇のきっかけは、海外投資家が4〜5月に日本株を4兆円以上買い越した(現物株)ことだ。日本株が見直される背景は、第1に半導体および「経済安全保障」がG7共通の課題になったことで、地政学的に日本が重要な役割を担うこと、第2に中国リスクが意識されることで、相対的に日本市場が浮上することである。

5月19〜21日のG7広島サミットでウクライナ情勢への対応などと並ぶ主要議題の一つは「経済安全保障」であった。とくに半導体は「重要物資」として、「我々は世界中のパートナーシップを通じて強靭なサプライチェーンを強化していく」とサプライチェーンの強化が、G7首脳声明に盛り込まれた。サミットに先立つ5月18日、岸田首相は台湾TSMC、マイクロン・テクノロジー、サムスン電子など世界の半導体関連のトップを官邸に招き、半導体や次世代コンピューティングの分野の投資の促進に向けた必要な方策を検討するための意見交換会を開催した。そして同日にマイクロン・テクノロジーが日本への投資を決定したと発表した。

米国や欧州(EU)では「経済安全保障」の観点から半導体生産を支援する法律を制定し、生産拠点の取り込みに動いている。なかでも米国は支援の条件として中国への投資の規制を盛り込む方針を示すなど対中政策の色彩も強い。米情報機関のトップ、ヘインズ国家情報長官は5月5日の公聴会で、台湾の半導体生産が停止した場合、世界経済は1兆ドル規模(130兆円)の打撃を受けると述べた。中国が台湾への威圧を高める中、米国は台湾への過度な半導体依存の解消を急いでいる。そこで新たな拠点として浮上したのが日本である。日本には技術力や研究開発力の高さ、優秀な人材と安価な労働力、低い資金調達コストなどの優位性がある。

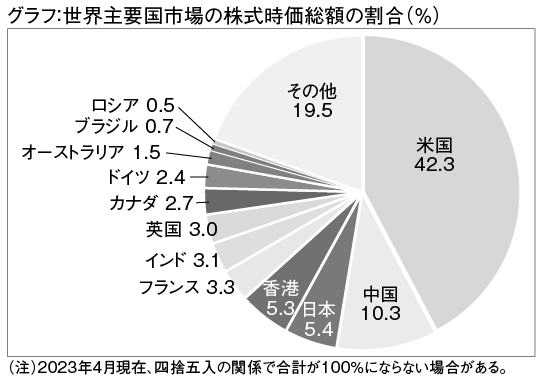

世界主要国市場における株式時価総額の割合を見ると、中国が10%と日本の2倍、香港も含めると15%に達する(グラフ参照)。米国は42%と最大だ。グローバル運用の投資家の実際のベンチマークの構成ウエイトは、GDP比率や景気の方向、投資規制等に影響を受け、実際には中国+香港のウエイトはさらに小さく、逆に米国はもっと大きいだろう。残念ながら日本株は構成ウエイトに対してアンダーウエイトとされてきた。しかし、投資家はここ数ヵ月、中国リスクを意識している。例えばロシアのウクライナ侵攻では当初から中国はロシア寄りの姿勢を示し、西側と対立している。半導体を巡っては米中覇権争いのなか、日欧のハイテク企業は価値観を共有する米国と共同歩調を強めており、中国は孤立感を深めている。台湾を巡る懸念がくすぶるなか、欧州と北米2カ国の軍事同盟であるNATO(北大西洋条約機構)は5月10日、連絡事務所を東京に開設する方向で調整していると発表した。この計画にロシアは直ぐに批判を表明し、中国は12日に反発を表明した。仮に投資家が中国の比率を数%引き下げるとなると、米国市場は増やしにくく、受け皿は日本か欧州、インドとなる。とくに日本やドイツなど製造業が強い国にビジネスチャンスがあるだろう。

ドル・円相場は22年秋頃に円安のピークを通過していたため、今24年3月期は「前期比円高」との見方があった。ここにきて逆に「年度平均では円安」となる可能性も否定しづらくなってきた。大型株ではブリヂストン、トヨタが大きな為替メリットを受けるが、全体の営業利益規模に対する為替影響の比率でみると、TOYOTIRE(今23年12月期の為替前提127円/ドル)、SUBARU(今24年3月期の為替前提128円/ドル)が高い。電子部品では村田製作所だが、全体で営業利益に対する為替影響の比率では新光電工である。特殊光学フィルムなどのデクセリアルズや先端半導体製造技術向けフォトマスク描画装置の日本電子も為替の影響が大きい。

(6月16日記)