マーケット見通とポイント

「データ資本主義」で劇的な変貌をとげた米国経済はインフレや金利上昇を乗り越える柔軟性を持つ

米国では、ここ数年間で高い付加価値を生み出す「データ資本主義」の産業に優秀な人材がシフトしている。米国経済にはインフレと戦うFRBの金融政策正常化を乗り越える柔軟性があると考えられる。ハイテク株は、長期金利が上昇していくことでバリュエーションの調整は避けられないが、株価の本格下落にはならないだろう。カネ余りを背景としたこれまでの「金融相場」は終わり、これから迎える「業績相場」では選球眼が試される。稼ぐ力、M&Aのカギを握る財務力、変化への挑戦など企業のクオリティで銘柄は選別されることになる。

「GAFAM」がけん引し、情報・データ処理サービスが驚異的に発展

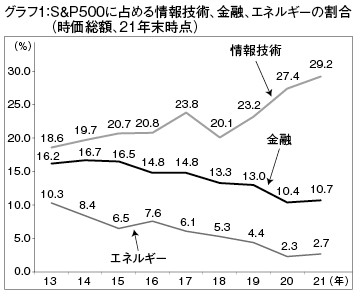

米国株式市場は、FRBが急速にタカ派化したことで、金利が上昇する中、バリュエーションの高い情報技術セクターなどを中心に株価は荒い動きが続いている。昨年末を基準にすると1月の安値まででS&P500は▲9%(ナスダック総合指数は▲15%)も下落した。S&P500の株式時価総額に占める情報技術セクターの割合は2013年末の18.6%から21年には29.2%へ10.6ポイントも拡大し、その影響力が高まっていることも指数の下落幅を大きくしている(グラフ1)。一方、同期間に金融セクターの割合は16.2%から10.7%、エネルギーセクターは10.3%から2.7%まで低下した。金融とエネルギーセクターの年初来パフォーマンスは相対的に良好だが、指数全体の上昇につながりにくい構図になっている。米国経済のなかで情報技術セクターは実態を無視して株価だけが買われ続けたバブルだったのだろうか。

情報技術セクターをけん引しているのは言うまでもなく「GAFAM」(グーグル、アップル、メタ・プラットフォームズ〈旧フェイスブック〉、アマゾン・ドット・コム、マイクロソフト)である。GAFAMの株式時価総額は8.1兆ドル(1月28日時点)であり、1ドル=115円換算で約933兆円(それでもGAFAM5社のそれぞれの52週高値時点の合計からは約24%減っている)。これは東証1部の株式時価総額(728兆円、21年12月末)の約1.3倍に達する。GAFAMの雇用者数は124万人(19年)であり、日本の人口のわずか1%の従業員で日本の東証1部上場企業が創出した時価総額の1.3倍の価値を作り出したことになる。

GAFAMは基本的に工場も店舗も機械設備も保有しないファブレス企業である。その代わり膨大な「データ」を保有し、これが経済的な価値を生み出している。データといってもこれまでのデータではなく、「ビッグデータ」と呼ばれる極めて情報量の大きなデータだ。データの活用がGAFAMの基本的な収益の源泉になっているので「データ資本主義経営」と言われることもある。一橋大学名誉教授の野口悠紀雄氏の分析によると、米国商務省の統計の産業分類で「情報・データ処理サービス」の雇用者は45.4万人(19年)。これは米国の雇用者1億3,217万人の0.3%だ。前述したGAFAMの全従業員124万人からアマゾン・ドット・コムの従業員80万人を除いた人数にほぼ等しくなる。この業種の1人当たり賃金は18万3,801ドル(20年)。1ドル=115円で換算すると2,113万円と、米国全産業の平均賃金(7万1,456ドル)の2.6倍で、13年を基準にすると61%増という驚異的な伸び率となっている。ちなみに日本の平均賃金(371万円)の5.6倍に相当する。

野口名誉教授の分析では、米商務省の産業分類で情報を中心とした企業活動を行う部門は「情報・データ処理サービス」以外に、①「情報」(雇用者数253万人、『情報・データ処理サービス』はここに含まれる)、②「金融・保険」(同635万人)、③「専門的・科学技術的サービス」(同911万人)、④「企業経営」(同226万人)の4業種で、これらが広い意味での「データ資本主義経営」の範疇に入るという。4業種の雇用者を合計すると2,026万人となり、これは雇用者総数の15.3%となり、製造業(9.0%)の2倍近い規模になる。

さらに注目すべきはこうした「データ資本主義経営」の成長分野に顕著な雇用シフトが起きていることだ。GAFAMの時価総額が増え始めた2013年から20年までの雇用の増加率は産業全体で+5.3%だが、前述した①「情報」は+3.9%(うち「情報・データ処理サービス」は+44.2%)、②「金融・保険」は+11.1%、③「専門的・科学技術的サービス」は+17.0%、「企業経営」は+14.4%と高い。これに対して製造業は+0.8%という低い伸び率だ。つまり米国では「情報」という成長分野に積極的に人材が移り、それがビジネスを拡大させている。米国経済は過去数十年で製造業からサービス産業へと人材の移行が進んだが、ここ7年あまりでさらにより高い付加価値を生み出す「データ資本主義」の産業に優秀な人材がシフトしている。これが全体に占める株式時価総額のシェア拡大の背景であり、株価だけが上昇し続けたバブルではない。「データ資本主義」で劇的な変貌をとげた米国経済はインフレや金利上昇を乗り越える柔軟性を持つと考えられる。

QT前倒しは逆イールド回避が目的、業績相場では銘柄選定の際の「選球眼が問われる」

2021年の世界の株式市場は新型コロナの感染拡大やインフレ懸念、原油価格など資源高、半導体不足など相場の弱気材料を跳ねのけて力強い上昇を遂げた。21年の年間上昇率はS&P500が前年比+27%、これに対して日経平均は+5%でしかなかった。米国株が大きく上げた最大の要因は景気の拡大である。景気拡大が様々な悪材料を跳ねのけて株価上昇をけん引した事実は今後をみるうえでも極めて重要で、波乱相場の局面こそ思い出すべき基本である。

世界経済を見通す上で新型コロナの影響は引き続き重要な材料だ。コロナ危機が起こってから2年が経過し、ようやく人間がウイルスをコントロールできる可能性が見えてきた。オミクロン株の拡大で新規感染者数は再び増えているが、ワクチンが普及し治療薬の開発も進んでいる。死者数や重症者数は過去の感染拡大時よりも大幅に抑え込まれている。オミクロン株はデルタ株と比べて弱毒化しており、半年から1年先をみる株式市場は、22年半ばにもアフターコロナを織り込み始めてもおかしくはない。アフターコロナとなれば、これまで実施してきた未曾有の金融緩和などの政策対応を正常化させるのは当然だ。政策の転換期は市場が不安定になりやすいので一定の警戒感は必要だが、政策の正常化は景気拡大を持続させるためのものだ。景気拡大が株価上昇をけん引するという基本的な見方を忘れてはいけない。

現在の高インフレが鎮静化せず、FRBが中立金利を大幅に上回る利上げに追い込まれれば、過度な引き締めがもたらす景気後退は避けられない。しかしこれは現時点ではテールリスクである。ちなみに中立金利とは景気を熱しも冷やしもしない政策金利を指し、現状は2.0%超えと言われる(FOMCメンバーの長期政策金利は2.5%)。今後想定される利上げは現時点で22年に4〜5回、23年を4回とすれば、23年末に政策金利は2%を超えることになる。また年央にはQT(量的引き締め)が開始される見込みだが、これは金融引き締めを補完するものであり、必要な利上げ回数を減らす効果があるとされる。カンザスシティー連銀は、GDP比約10%(約2.5兆ドル)のQTは2回分の利上げに相当すると試算している。タカ派のウォーラーFRB理事は早期のQT開始は利上げ回数を減らし、政策金利の終着点(利上げ打ち止め水準)を引き下げると主張している。

厄介なことは利上げを進めても長期金利がそれほど上昇せず、FF金利が長期金利を上回る逆イールドとなるケースだ。例えば日欧の投資家からみた米国の高金利が魅力的なため、米債投資が急増し、長期金利がそれほど上昇しない可能性がある。2004年6月以降の利上げ局面で長期金利はほとんど上昇せず、05年2月の米議会証言でグリーンスパンFRB議長(当時)は「コナンドラム(謎)だ」と述べた。逆イールドは銀行の収益に打撃を与え、金融面から景気後退を加速させかねない。この問題にFRBが対処できる手段はQTによって長期金利上昇を促進することだ。FRBがQTに対して急に前向きになったのはインフレ抑制だけでなく、金融正常化に伴う金融機関の収益への悪影響、すなわち貸し出し抑制からくる不況を回避する目的があると思われる。こう考えるとQTは株式市場にとって悪材料ではないことがわかる。

金融政策の正常化が進めば長期金利が上昇し、PER主導の株高(金融相場)は終わる。しかし、長期金利の当面の上限は中立金利の水準(2.0%超え)までだろう。これは経済成長の実力を示す名目GDP成長率(コロナ禍前の19年までの5年間の平均値4.0%)に比べればかなり低い。実物資産から得られる平均リターンが資本コスト(長期金利)を上回る限り、企業は将来のための設備投資を拡大させる。脱炭素とEV化など技術の大変革期にある現状ではなおさらだ。景気と企業業績の拡大を背景とする株高(業績相場)は続くと思われる。

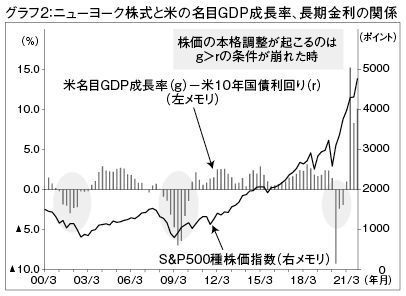

2000年以降のケースで株価が本格的に下落局面を迎えたのは名目GDP成長率(g)が米10年国債利回り(r)を数四半期連続で下回った局面である(グラフ2)。米国は11月の中間選挙を控え、FRBの政策ミスによる株価の大幅下落と経済悪化の事態は考えにくい。当面、ボラティリティが高い相場が続きそうだが、QTの進め方がある程度読める6月ごろには株式相場は徐々に落ち着くと考えられる。

日本株はバリュエーションの調整が進み、日経平均の予想PERは12年のアベノミクス以降のレンジの下限の13倍台を割り込んだ。主要企業が増益基調となっていることを考えると、ここからの下値は限定的だ。金融相場では強烈な緩和効果によって株式市場全体が押し上げられる全面高となった。業績相場はインフレ時代となり、稼ぐ力が試されるうえにバリュエーションで厳選される。一斉に売られたあとは業績見通しの評価と経営力の巧拙などで高値に挑戦する銘柄と沈んだままの銘柄に選別が進む。選球眼が問われる相場展開になるだろう。EV化の大変革期にある自動車市場で世界と戦える企業の代表としてトヨタ自動車とファナック、M&A巧者の日本電産、また株式市場の波乱に対して抵抗力があるKDDI、リオープニングを先回りして化粧品の資生堂、スシローを展開する外食大手FOOD&LIFE COMPANIES、1月に逆行高してもPBRが0.5倍と割安な三菱UFJFGに注目したい。

(2月16日 記)