マーケット見通とポイント

マイナス金利下で重要性を増す株式資産

資産運用の重要性が世代を超えた関心事となっている。安全資産である債券は利回りがマイナス金利の状態にある。海外資産への投資も低金利で為替リスクをとる妙味に欠ける。REITやハイイールド債、MLP(エネルギーや天然資源に投資する投資信託)などその他の資産は利回り面の魅力は高いが、流動性や規模を考慮すれば、換金性に不安がある。そうした資金の受け皿として内外の株式市場の重要性が高くなってきた。

中長期運用で成果を上げる世界最大の機関投資家であるGPIF(年金積立金管理運用独立行政法人)の基本ポートフォリオで定める資産割合は国内株式25%、外国株式25%、国内債券35%、外国債券15%と内外株式が半分を占める。株式を運用の中心に置く場合、最大の問題は米国経済が景気後退に向かうか否かである。近い将来に景気後退が予想されていれば、リスク資産の代表である株式は一定程度減らされ、債券やキャッシュ(現金)など安全資産に資金を避難させる。

グローバル市場の景況感が悪化に傾くニュースは、しばしば景気後退リスクとして投資家の警戒感を強める。「景気が悪化している」と報道されているが、投資環境として正しい認識は「景気減速」であって「景気後退」ではない。IMFは19年の世界経済成長率見通しを3.0%と7月の見通しから0.2%引き下げた。米中通商摩擦が、当事国だけでなく世界全体に波及したことが成長率を引き下げた理由だ。しかし、成長スピードの「減速」であって「マイナス成長」ではない。高速道路を走る自動車でいえば、時速100㎞から60㎞に減速したが、前進していることに変わりがない。09年のサブプライム危機のように成長率がマイナスになって初めて景気後退と呼ぶ。

米国の景気減速が一段と進んで最悪、景気後退にまで悪化するかが最大のポイントだが、当面その可能性は低い。第1にFRBは利下げと量的緩和を再開した。第2に米中通商交渉が一定の合意に達する見通しが強まった。第3に製造業の景況感悪化が一段落しつつある。半導体の在庫調整が終了したことと、米自動車大手のGMのストライキが収束したことが背景にある。

FRBは7月以降、矢継ぎ早に3回の利下げを実施した。インフレ率が弱い状況が続けば、来年前半も追加利下げをする可能性がある。FRBは利下げと同時に市場への資金供給も再開した。9月以降、銀行間の短期金利が急騰したことに対応したものである。FRBは景気対策としての量的緩和の再開ではないと説明しているが、金融政策としては流動性の供給であり、短期金利を低下させることで金融機関の資金調達を支援することが狙いだ。

米中通商協議は双方にとって一旦休戦入りすることが戦略にかなう。米国大統領選の党員集会と予備選の集中日である「スーパーチューズデー」(20年3月3日)まであと半年を切った。民主党の大統領候補は恐らくここで決まる。トランプ大統領はディールの成果を示さなければならない。テロ組織イスラム国指導者の殺害の発表や、シリアからの米軍撤退方針はすべて大統領選に向けたアピールの一環だ。米中協議の「部分合意」に続いて、北朝鮮との核合意を巡る協議再開も近いだろう。一方、中国は景気・雇用の安定を最優先するだろう。米国が12月に予定している「追加関税第4弾」はスマホやノートPC、衣服、玩具、TVゲームなどが対象であり、追加関税が発動されれば工場の操業停止、そして失業問題に直結する。中国も米国産の農産品の購入拡大や金融市場の開放などで多少譲歩しても、関税第4弾はなんとしても避けたいところだ。

半導体の在庫調整が一巡しつつある。世界の半導体出荷額の前年同月比は依然として2ケタのマイナスだが、先行性のある電子部品・デバイスの「出荷・在庫バランス」を8カ月先行させると、来春には半導体出荷の伸び率がプラスになることが示唆される。11月1日に発表された10月の米ISM製造業景況感指数は48.3と景気拡大・縮小の境目である50ポイントを3カ月連続で割り込んだが、10年ぶりに低い水準となった9月(47.8)よりは改善した。注目したいのはGMのストライキである。全米自動車労組(UAW)は9月半ばから30超ものGMの工場でストライキを起こし、操業停止は10月25日まで40日間と過去50年間で最長のストとなった。自動車産業は裾野が広く、部品メーカーの操業停止などを考慮すると影響は広い範囲に及ぶ。ストの停止により徐々に自動車生産は正常化するだろう。

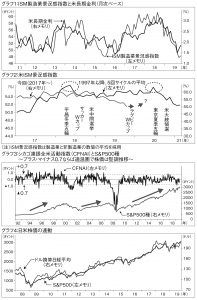

半導体と自動車といった製造業の二大セクターが底入れする効果は大きい。米長期金利は製造業の活動に敏感だが、2011年以降の米ISM製造業景況感指数と米長期金利は連動性が高い(グラフ1)。米長期金利は9月の1・43%から10月に1・9%まで反転しており、ISM製造業景況感指数の底入れは近いと思われる。

20年の東京オリンピックと米大統領選の2大イベントはグローバル経済にプラスに作用しよう。「冬季オリンピックとサッカーワールドカップ、米中間選挙」、そして「夏季オリンピックと米大統領選」の世界的スポーツイベントと米大統領選は同じ組み合わせになることから、景気サイクルに一定の影響を与える。ISM景況感指数(製造業と非製造業の平均値)を景気循環に置き変えると、偶数年の前半にピークを付ける傾向がある(グラフ2)。今回は今年後半に景気減速に歯止めが掛かり、来年に向けて短期の景気循環の回復局面に向かう可能性がある。

オリンピック開催国は競技場などインフラ投資を拡大させる。また通信・映像、放送機器などの技術開発を後押しする。次世代通信技術「5G」は来年が普及加速元年となる。家庭では新型スマホや最新の映像機器の更新需要などハイテク機器の需要を押し上げ、世界的に半導体需要や通信インフラ投資の拡大につながろう。東京都は「東京2020大会」開催に伴う経済波及効果(生産誘発効果)は、東京都で約20兆円、全国で約32兆円と試算している。グローバル的にも景気刺激効果は大きいと思われる。

米大統領選は民主・共和党ともに雇用・景気拡大が最大の争点だ。とくに足もとで製造業の景況感が10年ぶりの低水準に悪化しており、米製造業の回復が焦点となる。米議会がねじれ状態にあり、なかなか進まないが、トランプ大統領は中間層の所得税減税やインフラ投資を政策として掲げる可能性がある。ちなみにトランプ大統領の最大の公約であった企業と法人の大型減税(米税制改革法案)は18年11月の米中間選挙の1年前の17年12月に実現している。

米国株はジリ高を想定、ドルベースでみると日経平均は米国株に連動!

米国株はジリ高基調が続くとみられる。米S&P500種ベースの予想EPSは19年7~9月期に前年同期比3%程度の減益になったあと、10~12月期から増益に転換し、1年後の20年第3四半期は同13%の増益が予想されている。15~16年に5四半期連続で減益となった局面と比べれば、米企業の収益の落ち込みは短期かつ小幅であり、株式へのダメージは小さい。予想通りであれば来年に向けて史上最高利益の更新が見込まれる。

シカゴ連銀全米活動指数(CFNAI、グラフ3)は製造業から個人消費まで幅広い経済活動の状況を示す。この指標がプラス0.7~マイナス0.7で推移する場合、適温圏と言われ、米国株式はジリ高傾向、しかも当年の高値を翌年には上回っている。

日経平均は米国株に出遅れていると言われるが、ドルに換算した日経平均と米S&P500指数は非常に連動性が高い(グラフ4)。ドル・円相場のレンジが19年前半の1ドル=108~112円から、年後半に104~108円に切り下がったことが、円ベースの日本株を弱く見せている。日本株が弱いと見るのは日本人だけで、ドル建てで見ている海外投資家は、日本株は米国株に連動していることを理解している。日本人はもっと自信を持つべきだ。